¿Cómo DEJARLO TODO “AMARRAO”?

Antes de que llegue el momento, ¿Cómo dejarlo todo amarrao?

“-….la muerte llega sin dolor, y el morir no es tan horrible como parece,….”

Del Credo Legionario.

No sabemos cuándo tendremos algún accidente que nos impida hacernos cargo de nuestras cosas…

Por ello es importante tenerlo todo “amarrao”.

Morir no está en mis planes…. a corto plazo…

Pero eso, no lo decido yo.

Se que es difícil hablar en el entorno familiar de este tipo de cuestiones, que tarde o temprano hay que afrontar,

más aun, siendo servidores públicos y con actividades laborales de cierto riesgo, como son Protección Civil, Bomberos, Policía Nacional, Guardia Civil, Militares, etc.

DE QUÉ HABLAREMOS.....

- ¿Cómo DEJARLO TODO “AMARRAO”?

- ¿Cómo afrontar la muerte o incapacidad de un familiar?

- Debes tenerlo todo amarrado. Debes dejarlo todo atado.

- ¿Cómo empiezo a ordenar y preparar?

- LOS CINCO TRAMITES QUE DEBES DEJAR PREPARADOS Y AMARRADOS

¿Cómo afrontar la muerte o incapacidad de un familiar?

Cuando he tenido que disponer y preparar todos los recursos a mi alcance para que, en caso de fallecimiento o accidente que me impida valerme por mi mismo,

mis allegados, esposa y familia, sepan lo que deben hacer y los detalles de los tramites obligatorios, éstos prefieren no hablar del tema…

Sin embargo, es muy importante que tengan claro y a mano, el procedimiento legal, herramientas a nuestro alcance y demás pautas que les faciliten la gestión de todo cuanto acontece en esos hipotéticos casos.

Salvo por experiencias anteriores, nadie sabe como reaccionará y como estará si se da el caso,

aunque te lo cuenten o puedas llegar a imaginártelo viendo casos similares.

Debes tenerlo todo amarrado. Debes dejarlo todo atado.

Si no tienes en orden tus seguros, mutuas, planes de pensiones, datos bancarios, herencia digital, testamento, etc.,

dejarás un buen problema a tus allegados si falleces o tienes algún accidente grave.

Estarán seguramente en una situación de shock pensando en tu recuperación o velatorio, y no estarán pensando en que trámites deberán realizar en esos duros momentos.

De hecho, deberán ser ellos los que te animen igualmente a dejarlo todo bien atado y amarrado ante cualquier posibilidad, si no lo has hecho tú.

Si recordamos, muchos familiares de victimas del accidente del Yak-42 en el año 2003, tuvieron numerosos problemas incluso para hacer valer sus derechos como familiares, parejas, esposas etc…

para demostrar si cabe su relación con las victimas…

Trabas burocráticas, beneficiarios no definidos en las pólizas de seguro, falta de documentación de los mismos,

desconocimiento de las herramientas y mecanismos habilitados para afrontar esa tragedia, por ejemplo.

¿Cómo empiezo a ordenar y preparar?

Seguramente ya tengas parte de tus seguros y procedimientos ordenados y medio explicados a tus familiares y allegados.

Pero vamos a intentar mediante estas líneas, y vuestras aportaciones en los comentarios, ir definiendo más en detalle todo lo que deberíamos dejar “amarrao” y bien atado.

En este artículo del diario Cinco Días se relacionan a modo de guía los trámites a realizar en estos casos por los familiares o allegados.

Una vez en marcha los trámites…. Nuestros familiares deberían recurrir a la carpeta que habremos preparado,

en papel o soporte informático o como mejor les vaya a ellos, que serán los que deberán saber de su existencia y podrán decidir como quieren recibir dicha información.

LOS CINCO TRAMITES QUE DEBES DEJAR PREPARADOS Y AMARRADOS

1. SEGUROS DE VIDA, PENSIONES E INDEMNIZACIONES

Hoy día, hasta la tarjeta del Carrefour dispone de un seguro de vida.

Tenemos contratados sin saberlo, multitud de seguros de vida asociados a productos financieros, y otros servicios.

Pero en caso de no tenerlo claro, nuestros familiares pueden solicitar un Certificado de Contratos de Seguros de cobertura de fallecimiento en el propio Ministerio de Justicia, o en su Web. ¡¡ EXPLÍCASELO!!

Los servidores públicos, tenemos la mayoría una serie de coberturas y seguros contratados por la Administración General del Estado e Instituciones en las que servimos.

SEGURO COLECTIVO

Los militares disponen de un seguro colectivo que cubre la mayoría de accidentes y fallecimiento en ACTO DE SERVICIO y por cualquier otra causa,

salvo en Zona de Operaciones y en determinados casos, pues estos últimos están cubiertos por otro tipo de indemnizaciones.

Este seguro actualiza anualmente sus coberturas y condiciones, difundiendo dichos cambios por los canales habilitados a tal fin, para que llegue a todo el personal bajo su cobertura.

Aprovecho para animar a todo el mundo a que lo revise en sus órganos de personal, Portal Personal, OFAPS, etc., ya que, por dejadez,

algunos se han encontrado con auténticos problemas al haber designado como beneficiario, a la pareja que tenían en el momento de firmar su primer compromiso,

y la pareja actual e hijos ni se contemplaban.

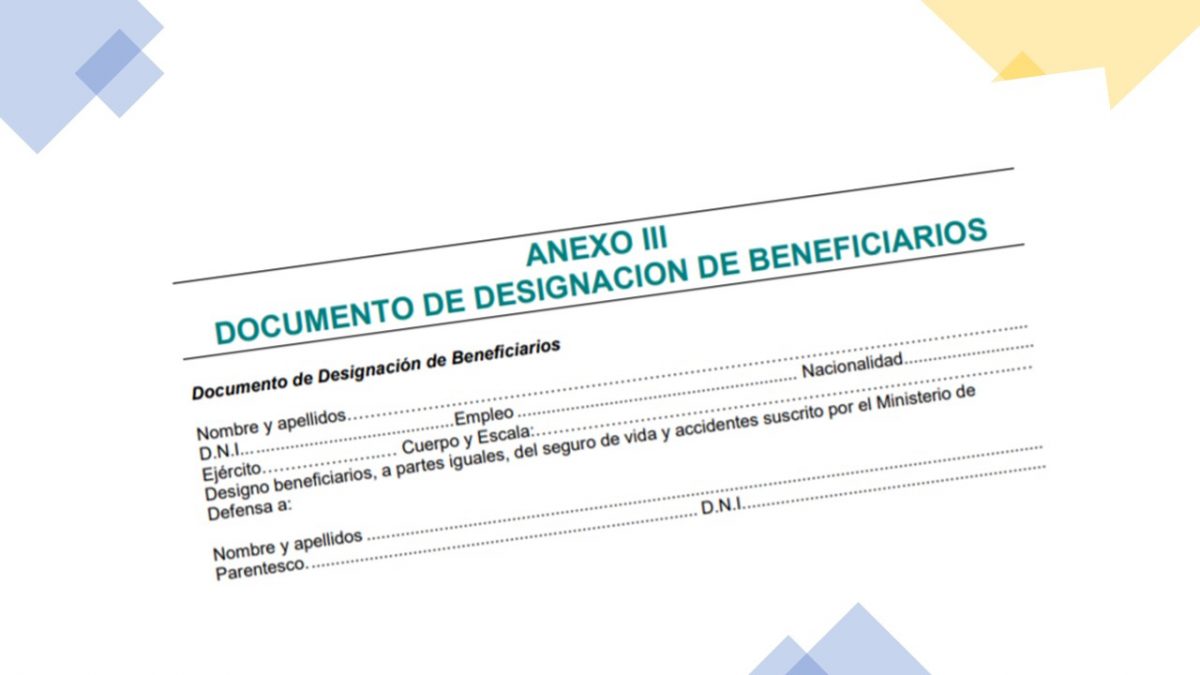

Es importantísimo verificar el ANEXO III en el que figuran los beneficiarios del seguro. ¡¡VERIFÍCALO!!

Y déjalo al alcance de tus familiares en dicha carpeta.

De hecho, en el Portal Personal, se recuerda mediante una ventana emergente y que hay que cerrar para continuar, la necesidad de actualizar dicho anexo.

PENSIONES E INDEMNIZACIONES MILITARES

LAS PRESTACIONES DE LA MAYORÍA DE FUNCIONARIOS DE MUFACE

MUPOL

La Policía Nacional dispone también de la Mutua de previsión social, MUPOL. La pertenencia a la misma es voluntaria.

La mayoría de Policías se hacen mutualistas al salir de la Academia, y pagan sus primas descontándolas directamente de la nómina.

Con los años, la prima sube en base a varios factores. De la prima, se destina una cantidad a cubrir varias prestaciones y otra parte al ahorro.

Las prestaciones cubren varias contingencias, seguro de vida, seguro de accidentes, prestación por fallecimiento, prestación por invalidez absoluta y por jubilación, además de otras ventajas.

aparte de generar un ahorro considerable de cara a la jubilación, hasta ahora la rentabilidad histórica ha sido siempre positiva para los mutualistas, y puede desgravarse en la renta.

Es frecuente que el Policía no recuerde exactamente qué prestaciones y ventajas obtiene al ser mutualista, y es frecuente que valore su baja y perdida de derechos hasta la fecha.

Sin embargo, antes de lanzarse, es recomendable visitar su Web, actualizar sus datos personales, sobre todo los de los beneficiarios,

pues al igual que otras prestaciones de este tipo, los beneficiarios suelen cambiar con el paso de los años y la propia vida, al casarse y tener hijos, por ejemplo.

Cuando se está en la Academia se suele designar a los padres y/o hermanos, pero posteriormente, con los años, conviene actualizar los beneficiarios….

Tienes más información en su propia Web , y en esta guía que puedes descargar desde la misma.

¡¡REPÁSALO, ACTUALÍZALO Y PONLO A MANO EN LA CARPETA!!

2. PLAN DE PENSIONES DE LA A.G.E. Y OTROS PLANES…

La Administración General del Estado, lanzó allá por 2004 un plan de pensiones para los servidores públicos con una serie de condiciones y características, y suscribió en nombre de ellos unas participaciones periódicas,

algo así como un pago en especie de parte de nuestras retribuciones, o así lo entiendo yo.

Todo servidor público con al menos dos años de antigüedad tenía derecho a ser incluido como participe en dicho plan.

Este se actualiza también de vez en cuando, y su ultima actualización data de 2022.

En este enlace se enumeran una serie de preguntas frecuentes para el partícipe, además del resto de información oportuna.

Los clientes de la Entidad Depositaria, en este caso el BBVA, podemos ver en nuestra posición global, tanto en la Web como en la App, la información relativa al plan.

Para los no clientes de BBVA, se habilita un enlace en la misma para obtener dicha información registrándose con el número de participe y número de contrato del plan.

Esta información se obtiene acudiendo a las oficinas del propio Banco, con DNI del titular.

Si esto, debe realizarlo nuestra esposa o familiar después de ocurrido el accidente o fallecimiento,

es un trámite tedioso que no deseo a nadie, pues hacerlo el propio titular en vida, ya es un poco farragoso.

Hay casos en que el propio titular no dispone de dicha información pese a ser partícipe del plan y cliente de BBVA, y suele ser debido a una errata en los datos personales del partícipe,

sobre todo los que tienen nombres compuestos, guiones en los apellidos o terminaciones derivadas similares, amen de otras que puedan producirse, pues somos humanos.

Al cruzarse la información de las bases de datos de las promotoras, con las gestoras y la entidad depositaria, “chochal”,

si no coinciden exactamente, quedan ahí ocultas, pero no carentes de valor, hasta que el titular y participe lo resuelve.

ASÍ QUE…. ¡¡AL GRANO!!

– Comprueba si eres participe del plan repasando las condiciones antes citadas.

Servidor público con más de dos años de antigüedad en la Administración.

-Acude al BBVA a solicitar tu certificado de pertenencia al plan, seas o no cliente de la entidad.

-Comprueba que la información del mismo aparece en la entidad, en tu área personal en la Web, o App, si eres cliente o regístrate en la Web del banco

para entrar en la información del plan a tu nombre, en caso de no ser cliente de BBVA.

–Repasa la documentación, condiciones, ventajas y rentabilidades en los últimos años,

deberías tener en torno a 1000€ o 1500€ si tu antigüedad en la Administración es de 2004 por lo menos,

y de menores cuantías para los de años posteriores, aun así, ¡¡¡es un dinero….!!! Trabajando para ti.

–Explícaselo a tus familiares e inclúyelo en la carpeta.

Recientemente cambió la reglamentación sobre planes de pensiones y desde hace años que el Estado no realiza aportaciones al mismo ,

así que dependerá de ti continuar realizando aportaciones o esperar a 2025 en que entraran en vigor las distintas posibilidades acerca de los planes ,

rescate anticipado, cambio de entidad, etc… en busca de mayor rentabilidad,

hecho que ya ha resuelto el BBVA este último 2019 dándole al plan una rentabilidad superior a 7%. “Parece que se han puesto las pilas”

3. HERENCIA Y TESTAMENTO

No me gusta la idea, y solo de pensarlo se me quitan las ganas, pero hay que tenerlo, al menos, “controlao”.

En este artículo de OCU se resuelven algunas dudas

Habrá que tener un proyecto de testamento o haberlo realizado ya.

También puede darse el caso de que la totalidad de los bienes que poseemos estén igualmente a nombre de la pareja o alguno de los hijos, quizás mejor.

Así, una vez nos enfrentamos al reparto de la herencia, está todo muy claro y no habrá más problemas para los herederos….ni para Hacienda.

Bienes inmuebles, o sea, pisos, casas, garajes etc., deberían tener bien definidos los propietarios, para evitar futuros problemas si sucede lo que no queremos.

Habrá que tener claro donde están las escrituras y si aun están hipotecadas, la escritura de la hipoteca. Ésta suele estar protegida por un seguro de vida igualmente.

De no ser así, habrá que tenerlo claro también.

Otro aspecto importantísimo a tener en cuenta hoy día, es la Herencia Digital.

Cada día gestionamos multitud de cuentas en redes sociales, correo electrónico, las propias Webs de los suministros contratados, bancos, y demás gestiones telemáticas.

Deberemos dejar a mano una lista de cuentas digitales en vigor y sus contraseñas, con el fin de que nuestros allegados puedan encargar, o realizar ellos mismos los trámites para gestionarlas.

En este artículo de Consumer Eroski de 2013 te lo cuentan, y desde entonces, han surgido y cambiado varias iniciativas y leyes sobre voluntades digitales y protección de datos personales,

aunque aún quedan muchos aspectos a tener en cuenta y es un poco difuso, de hecho, parte de la ley adjunta en estas líneas está en el Constitucional.

De ahí la importancia de tener a mano la mayor cantidad de datos sobre cuentas y contraseñas que permitan a nuestros allegados o a quien se determine, eliminar las que consideren oportunas desde la misma cuenta.

4. ARMAS Y ENSERES DE VALOR SENTIMENTAL

También es muy común poseer vehículos y enseres personales de valor sentimental.

Unos palos de golf, una colección de vehículos en miniatura, de monedas, libros, soldaditos de plomo etc.

Habrá que tener claro qué debe realizar la familia con este tipo de enseres. Se pueden vender en Wallapop (está lleno), milanuncios, todocolección etc.… o guardarlos como recuerdos por su valor sentimental…

Otra cosa…son por ejemplo los coches, las motos (suelen tener un valor sentimental mayor que los coches), o las armas.

VEHÍCULOS

En el caso de los vehículos, al ser bienes patrimoniales, deberán pasar por la caja de los impuestos de sucesiones de la correspondiente Comunidad Autónoma.

En este artículo de compramostucoche te detallan los pasos a seguir, y se encargan del proceso en caso de que no estemos por esas labores….

Para ello, deberemos disponer de la documentación lo más ordenada posible y al alcance de nuestros familiares, no escondida en según qué cajón o dentro del vehículo mezclada con innumerables recibos de seguro anteriores y tiques de parking.

ARMAS

Si somos cazadores, por ejemplo, deberemos tener claros los trámites a realizar cuando un familiar fallece y poseía diversas armas, ya sean cortas por pertenecer a Fuerzas y Cuerpos de Seguridad del Estado o por ser aficionados a la caza o al tiro deportivo.

En la Web de la Guardia Civil, o en la de Interior , encontrarás los trámites a realizar.

Las armas disponen de su propia documentación, la Guía del arma, que quizás desconozcan nuestros familiares. La guía debe acompañar siempre al arma,

pero si tenemos el arma en su armero y la guía en una carpeta con el resto de documentación, no creo que la encuentren fácilmente.

Así, que, dispón donde estará la guía, que sepan lo que es, y que conozcan el trámite.

«En caso de fallecimiento del titular de las armas, los herederos o albaceas deben depositar las armas en la AALOG/ULOG correspondiente o en una Intervención de Armas de la Guardia Civil. El depósito deberán efectuarlo tan pronto como tengan conocimiento de la obligación de hacerlo y en cualquier caso dentro de los seis meses siguientes al fallecimiento. Las armas se entregarán en unión de las guías de pertenencia para su anulación y el certificado de depósito se remitirá a la ICA, por conducto de la última unidad de dependencia del fallecido.

Las armas permanecerán depositadas durante un año, a disposición de los herederos o albaceas, por si alguno de ellos quisiera adquirirlas legalmente. También podrán los herederos, transferirlas o inutilizarlas para conservarlas como recuerdo familiar o afectivo.

Transcurrido el plazo sin que el arma hubiera sido transferida o inutilizada, se enajenará en pública subasta y se entregará su importe a los herederos o se ingresará a su disposición en la Caja General de Depósitos.»

5. AHORRO E INVERSIÓN

¿Qué pasa con nuestro ahorro e inversiones?

Pues de nuevo… “movidón”

El ahorro familiar, suele estar a nombre de la pareja, aunque hay de todo, está claro.

Una vez tenemos claro qué parte del ahorro queremos que trabaje para nosotros, realizamos una serie de inversiones, en vivienda, depósitos, acciones, fondos, oro, moneda, etc.

Hay parejas que realizan sus inversiones en común, o por separado, pero toda la familia está en la onda.

Sin embargo, las diferentes opiniones con respecto a la inversión y el ahorro dentro de la pareja hacen que, en muchos casos, uno de ellos realice sus inversiones sin que el otro quiera involucrarse, y prefiera dedicar su tiempo y esfuerzo a otras tareas.

La Sra. Cazadividendos te lo describe a su manera en este artículo.

Aun así, sea en pareja o por separado, las inversiones y ahorro debe ser otro de los aspectos a dejar bien amarrado.

Cuentas de ahorro, depósitos, bonos del Estado, letras, fondos de inversión, cuentas de valores, carteras de inversión,

son un auténtico embrollo si la persona que deberá hacerse cargo de estas no entiende del tema.

Al pertenecer a nuestro patrimonio, también deberán pasar por caja. De nuevo, el Sr. Cazadividendos nos guía sobre las gestiones a tener en cuenta y te deja enlaces relacionados.

Incide al igual que en párrafos anteriores, en la importancia del testamento, y la planificación fiscal pensando en las sucesiones.

Finect te habla también de las posibilidades al heredar un plan de pensiones, y de nuevo Eroski Consumer de cómo heredar una cartera de valores.

Deja toda esta información al alcance de tus allegados. Prepara los documentos de cada cuenta de valores, depósito, etc., que tengas en vigor y verifica si tu pareja o hijos son cotitulares o autorizados a gestionarlas en vida, cuanto más, cuando tu no estés.

Otros enlaces relacionados y aspectos a tener en cuenta como

¿Qué hacer con el IRPF de un fallecido?

La permanencia te persigue después de muerto

Dejar todo bien amarrado a tus familiares es de ley y, ante todo, es lealtad hacia ellos, como parte de esos valores que nos caracterizan.

Si te ha servido la información aquí relacionada, puedes hacérnoslo saber en los comentarios, y aportar todo cuanto consideres que pueda ser de utilidad llegado el caso.

Si imprimes esta entrada en pdf, ya tienes una guía en soporte informático para empezar tu carpeta y mantendrá los enlaces relacionados, y si la imprimes en papel, también te servirá aun sin los enlaces directos.

Puedes leer más temas relacionados en las siguientes entradas del Blog y en el contenido “tuiteado y retuiteado” de muy buenos autores en el perfil de este proyecto.

Cumple tu compromiso…y vete.

Muy buen trabajo. Muchas gracias

Gracias!!! Cuanto más aportemos entre todos… mejor!!

Gracias de nuevo.

Te lo dije en su momento, y repasando ahora lo voy a volver a repetir: Enhorabuena por este trabajo.

Todo cuanto explicas más los enlaces que incluyes, resuelven muchísimo trabajo y explican perfectamente cosas que muchos tenemos pendientes. Gracias